Menschen sind fasziniert von der Antike und besonders das alte Rom hat es vielen von uns angetan. Rom ist deshalb ein beliebtes Reiseziel, das Millionen von Touristen im Jahr anzieht. Die Antike ist allerdings auch ein beliebtes Thema für Film und Spiel. Egal, ob wir die beliebtesten Serien mit Gladiatoren […]

Sie interessieren sich für Smartphones & Co? Dann sind sie auf smartphone-blog.de genau richtig. Hier finden sie die aktuellen Informationen rund um das Thema Smartphones und weiteres. Mit ihrem Smartphone können sie auch gleich casinoselfie.net besuchen: Das Online Casino ohne Registrierung.

Auf seinem Unpacked-Event hat Samsung nun offiziell seine S22-Reihe vorgestellt (ebenfalls Teil unserer Smartphone-Vorschau 2022). Dabei können sich interessierte Kunden zwischen drei unterschiedlichen Modellen entscheiden: Galaxy S22, S22+ und S22 Ultra. Mit welchen technischen Unterschieden Samsung dabei aufwartet und für welchen Preis die jeweiligen Modelle über die Ladentheke gehen, klären […]

Mit seinen iPhones durfte Apple natürlich nicht bei der Smartphone-Vorschau für das Jahr 2022 fehlen. Nun gibt es erste Meldungen, wann der Konzern aus Cupertino ein neues iPhone SE und iPad Air der Weltöffentlichkeit präsentiert. Bereits im März soll es soweit sein. Gleich drei Hardware-Neuheiten: iPhone SE, iMac und iPad […]

In der Jahresvorschau der spannendsten Smartphones 2022 haben wir das Samsung Galaxy S22 Ultra bereits erwähnt. Gilt es doch als potenzieller Nachfolger der Note-Reihe und soll ein Rundum-Sorglos-Paket bieten. Vor der offiziellen Präsentation sind nun Details zur Kamera-Ausstattung des Flaggschiffs geleakt. Drei neue Galaxy-S22-Geräte erwartet Offiziell will Samsung das Galaxy […]

Seit der Corona-Pandemie kaufen deutlich mehr deutsche Bürger im Internet ein. Aber auch vorher ließ sich in diesem Bereich eine steigende Tendenz erkennen. Dafür kommt immer häufiger das Handy zum Einsatz. Aufgrund der beständigen Weiterentwicklung der Technik löst das Smartphone die bisher überwiegend genutzten Endgeräte wie Notebook, Tablet und PC […]

Alle Jahre wieder wollen Smartphone-Hersteller potenzielle Kunden davon überzeugen, dass es an der Zeit für ein technisches Upgrade ist. Je nach aktuellem Smartphone kann sich eine Neuanschaffung durchaus lohnen. Freuen dürfen sich Techenthusiasten auf neue Smartphones von den Big Playern wie OnePlus, Samsung und Apple. Welche Modelle dabei mit hoher […]

Mit seinem Foldable Find N möchte Oppo auf dem Markt der faltbaren Smartphones mitmischen. Aufgebaut ist das Gerät dabei wie das Konkurrenzprodukt Galaxy Z Fold 3 von Samsung. Allerdings soll es ersten Aufnahmen zufolge kompakter daherkommen. Doch Oppo hat noch mehr in petto. Oppo teasert Find N an Erste Bilder […]

Die Kündigungsfrist verpasst und zack – wieder ein Jahr an den Mobilfunkanbieter gebunden. Und das, obwohl man selbst doch eigentlich zu einem besseren Angebot bei einem anderen Anbieter wechseln wollte. In der Vergangenheit hieß es an dieser Stelle, dass ein Jahr warten angesagt war. Doch dieser eher nervige Zustand gehört […]

Nein, wir befinden uns nicht im Jahr 2015 und dies ist keine Meldung über das damals präsentierte Google Nexus 6P. Neue Design-Leaks des Realme GT2 Pro lassen nämlich genau das vermuten, erinnert das Design doch an das in die Jahre gekommene Smartphone aus 2015. Immerhin greift Realme bei den inneren […]

Möchten Sie sich ein neues Handy kaufen, stehen Sie vor einer großen Auswahl an Geräten. Diese unterscheiden sich in ihrem Design, aber auch in einigen Funktionen und in der Leistung. Die Preisunterschiede zwischen Einstiegsmodellen und den Spitzengeräten der Hersteller betragen nicht selten 1.000 Euro. Somit ist es für Sie wichtig, […]

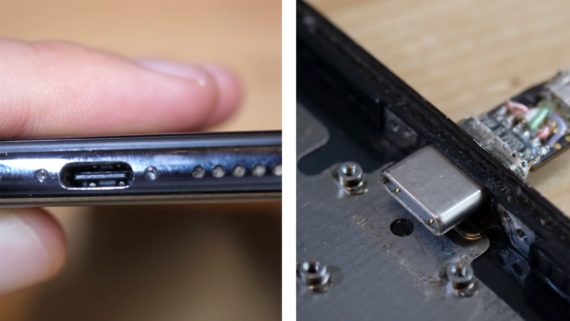

Erst kürzlich hat ein aus der Schweiz stammender Bastler ein iPhone X in Eigenregie mit einem USB-C-Anschluss versorgt und anschließend für ein nettes Sümmchen auf eBay verkauft. Dabei ist die Vorstellung, dass auch zukünftige iPhones mit USB-C daher kommen, keinesfalls abwegig. Es gibt (mindestens) drei gute Gründe, die für ein […]